Basal investering

Sådan bygger du en portefølje op til 1 million kroner

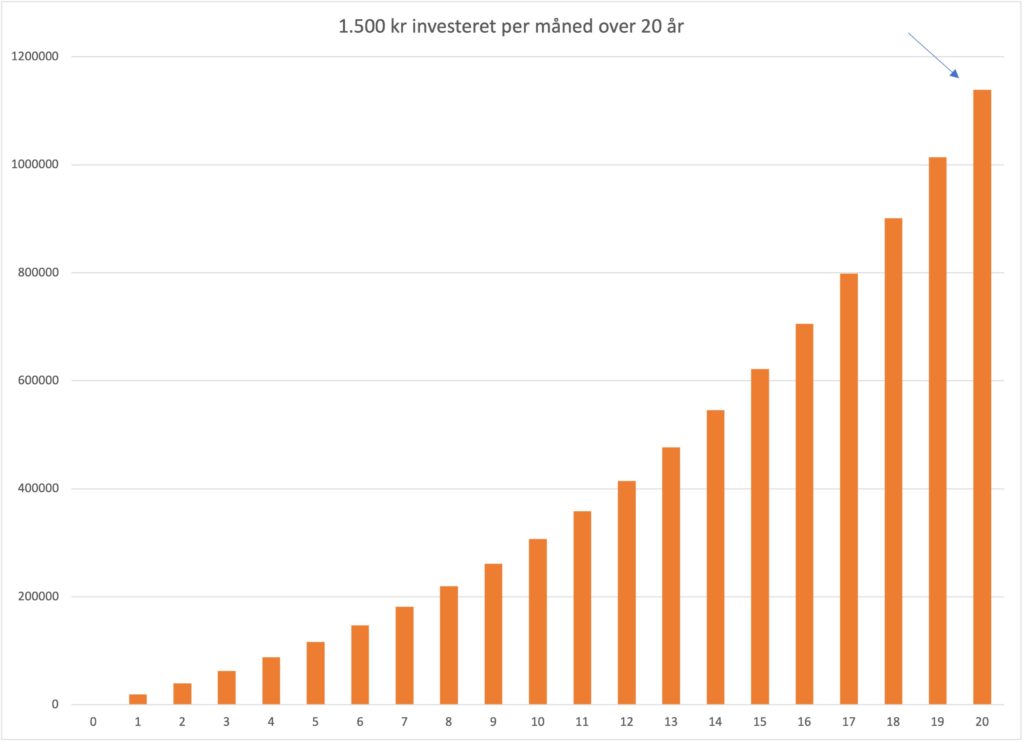

For nyere investorer kan det måske lyde som et uoverskueligt mål at bygge en portefølje op til 1 million kroner, men har du et fast råderum i din økonomi, er det faktisk på ingen måde urealistisk.

I nærværende artikel præsenteres en simpel fremgangsmåde til at nå dette mål – kun tre forudsætninger skal opfyldes:

- Du skal kunne afsætte 1.500 kroner/måned

- Du skal kunne investere over en 20-års periode

- Du skal opnå et årligt afkast på 10 %

| Find de mest lovende aktieraketter for 2025. Hent vores gratis E-bog. Download e-bog |

Tilgangen er et bud på, hvordan 1 million kr. kan nås på ret simpel og forudsigelig vis. Selvfølgelig er intet garanteret – vi kan ikke forudsige fremtiden – men hvis aktiemarkedet udvikler sig som hidtil, så er tilgangen realistisk. Det er samtidig min erfaring, at det kan være nyttigt at have et fast udgangspunkt at forholde sig til, når man investerer. Ind i mellem kan det være udfordrende at holde det langsigtede fokus, men denne metode gør det supernemt at holde fast. De tunge beslutninger er på mange måder taget ud af dine hænder, når først systemet er sat op.

Af Anders Isbrand, privat erfaren investor

Når vi regner på ovenstående tal, har værdien af dine aktier efter 20 år opnået en værdi på 1.139.053 kr. Lad os kigge nærmere på, hvordan du relativt ukompliceret kan opnå dette i praksis.

1. Investér 1.500 kroner/måned

1. Investér 1.500 kroner/måned

Et vigtigt og nok undervurderet element i en god investeringsstrategi er vanen med at afsætte en mindre del af sit budget til investering kontinuerligt. At investere et fast beløb, når månedslønnen er gået ind på lønkontoen fungerer godt for de fleste. En nem måde er at oprette en fast, automatisk bankoverførsel fra din bank til din brokerage account. Denne artikel har taget udgangspunkt i, at de fleste, der læser dette, vil kunne finde 1.500 kr/måned at afsætte til investering. Hver måned investerer du så beløbet. Efter 20 år har du 1.139.053 kr.

Tip: Det kan være en nyttigt at anvende en såkaldt ‘anti-budget’-tilgang, hvor du først investerer dit månedlige beløb, og du så derefter frit kan bruge det resterenede beløb efter forgodtbefindende.

Metoden har en lang række fordele:

Lavt tidsforbrug. Når du først har sat dette system op, kræver det næsten intet at opretholde – ofte tager det dig kun få minutter om måneden.

Automatisering. Den automatiske overførsel kræver ingen viljestyrke, kun at lade den passe sig selv. Metoden har tendens til at bringe investorens tilgang en naturlig konsistens, et element der ofte undervurderes.

Vanen. Efterhånden bliver det en vane at vælge en investering hver måned. Overraskende nok viser det sig, at vanen at investere faktisk er vigtigere, end hvilke specifikke investeringer man vælger. Det er i hvert fald min erfaring, jeg har selv brugt en version af dette system i årevis.

Mere stabilt afkast. Hvis du vælger den samme investering hver måned med dette system, applicerer du i praksis såkaldt dollar-cost averaging. Når du køber for dit månedlige beløb, uanset hvordan markedet er, vil du til tider købe billigt, til tider dyrt, men over tid vil du nærme dig gennemsnitspris. Dermed udjævnes din porteføljes volatilitet, og du minimerer sandsynligheden for at købe til overpris. Tilgangen har vist sig populær, f.eks. når det gælder investering i ETF’er.

| REKLAME: Societe Generales børshandlede produkter gi'r nye vinkler til investering: Se info |

Højere afkast. Hvis du investerer i enkeltaktier, kan du med din månedlige indkøbstur drage fordel af at investere i aktier som så at sige er på tilbud.

En effektiv metode kan være at have udvalgt en pulje på 5-10 aktier, som du finder attraktive at investere i, og så hver måned vælge det bedste køb blandt dem. Det vil ofte være den investering, der er billigst ift. sin værdi, f.eks. målt på sin P/E-værdi. På den måde køber du altid dine aktier så billigt som muligt, og du vil alt andet ende med en pulje af aktier købt til en relativt lav gennemsnitlig aktiekurs. Erfaringsmæssigt vil denne lave pris over tid typisk føre til højere afkast med lavere risiko. Du kan selvfølgelig maksimere sandsynligheden yderligere ved at dedikere mere af din tid og energi til research – hvilket alt andet lige tendere til et højere afkast. Her er det naturligvis op til dig selv, hvor meget tid og energi du vil afsætte.

Tidsmæssig risikospredning: Traditionelt tænker man på diversificering – altså risikospredning – som spredning af sine investeringer over lande, valutaer, aktivklasser, sektorer m.m.

Ovennævnte metode tilbyder imidlertid såkaldt temporal diversification. Altså at du er diversificeret tidsmæssigt. I mine øjne bidrager den tidsmæssige diversificering over tid til at begrænse risiko, og metoden har desuden den fordel, at den ikke behøver ikke begrænse ikke din upside – her er altså potentiale for et højere afkast.

Traditionel diversificering vil tendere mod markedsafkastet, og det er jo fint, hvis man er tilfreds med et etcifret afkast over tid. Tidsmæssig diversificering bibeholder derimod potentialet for et afkast, der er markedsafkastet overlegent.

Psykologisk understøtter metoden en langsigtet tankegang. Man skal ikke undervurdere den psykologiske betydning af at se sin portefølje vokse måned for måned, både når væksten kommer fra afkastet og når den kommer fra det månedligt indsatte beløb. Dette kan være nyttigt som modvægt til markedets ofte kortsigtede tankegang.

2. Investér over en 20-års periode

Hvis du bare lægger 1.500 kroner til side om måneden i 20 år uden at investere dem, altså som ren opsparing, vil du kun have 360.000 kroner. En vigtig faktor for at nå målet på 1 million kroner er derfor afkastet, som med renters rente repræsenterer ca. 2/3 af millionen (640.000 kr). Det er smart, at vi kan lade tiden arbejde for os – med tiden bidrager renters rente nemlig væsentligt. Du kan læse mere om fænomenet i denne artikel. Albert Einstein er citeret for at have kaldt fænomenet “verdens ottende vidunder”, og det kan da også for nogen føles nærmest magisk, når renters rente for alvor sætter ind.

3. Få et 10 % afkast per år

Der er selvsagt mange måder, hvorpå du kan opnå et 10 % afkast. Nærværende artikel tager udgangspunkt i aktiemarkedet, men kan appliceres på enhver investering, der tillader investering af et beløb månedligt, altså ret likvide aktivklasser.

Der er aldrig garanti for afkastet, men husk på, at du generelt er hjulpet på vej af den generelle stigning i det samlede aktiemarked, der har ligget på ca. 8-10% i de seneste mange år. Tingene kan naturligvis ændre sig på aktiemarkedet, men vi har kun historien at forholde os til, og hvis man hele tiden frygter det store sammenbrud i markedet, så kommer man i hvert fald aldrig i gang.

I min personlige investeringsrejse har jeg valgt den tilgang, der giver bedst mening for mig – value-investering i enkeltaktier. Det er min erfaring, at investering i enkeltaktier har det største potentiale til høje afkast med relativt lav risiko, hvis du vel at mærke tilgår investering med en vis ydmyghed, tålmodighed og en villighed til at lære. Tidsmæssigt vil 10-15 min om dagen ofte være nok til at tilegne dig tilstrækkelig viden og erfaring for at opnå et årligt gennemsnitligt afkast på i størrelsesorden 10-15 % per år på lang sigt. Det kræver selvfølgelig, at du har interessen – hvis du ikke på et eller andet plan finder “detektivarbejde-delen” af investering sjovt og stimulerende, vil det være svært opretholde disciplinen. I det tilfælde vil passiv investering såsom ETF’er formentlig passe bedre til dig.

I praksis kan du især i begyndelsen af din investeringsrejse støtte dig til erfarne aktieanalytikere i din beslutningsproces og samtidig lære af deres proces. Her er det essentielt, at du tager dine egne beslutninger mht. hvem du har tiltro til og ikke mindst ift. om den enkelte investeringscase giver mening for dig. Dit valg af investeringer ligger altid i sidste ende hos dig selv – direkte eller indirekte. Du vil dog formentlig opleve en større selvstændighed i din beslutningsproces, efterhånden som du gør dig dine egne erfaringer.

1.500 kr/måned. 10 % afkast. 20 år. Så enkelt kan 1 million kr nås, eller mere præcist 1.139.053 kr, angivet med pil. Dette endda med relativt stor forudsigelighed. Selvfølgelig vil et afkast fluktuere mere end ovenstående graf viser, men slutresultatet er på ingen måde urealistisk. Konsistens i din tilgang er af stor betydning.

Tilpas din individuelle situation

Skatteforhold

Om skatteforhold bør nævnes, at der i ovenstående eksempel ikke er medregnet skat, da denne naturligvis vil afhænge af dine individuelle skatteforhold. Du kan få et overblik over hvordan dit investeringsafkast beskattes her. Det samme gælder eventuelle handelsomkostigninger, som vil variere. Hvis du imidlertid gerne vil indregne disse faktorer, kan du trække disse fra dit årlige afkast.

Inflation vil over 20 år udhule købekraften af 1 million kr

Det skal selvfølgelig nævnes, at pga. inflation vil købekraften af 1 million kr blive udhulet over 20 år. Dermed vil købekraften af 1 million kr om 20 år være væsentligt reduceret ift. i dag. Den gennemsnitlige inflation i Danmark har de sidste 40 år har været 2,77 %. Hvis man projicerer dette ud i fremtiden, vil 100 kr om 20 år kun have en købekraft svarende til 57 kr i dag. Altså vil 1 million kr om 20 år kun have en købekraft på 570.000 kr. Dette er jo en faktor der gælder alle investeringer, derfor kan man også vælge at se bort fra inflation, når man sammenligner forskellige investeringer.

| Få fart på dine investeringer med certifikater fra Vontobel Klik her |

Investering behøver ikke være specielt risikabelt eller uforudsigeligt

Hvis du skal tage et budskab med dig fra denne artikel, må det være, at investering ikke behøver være så risikabelt eller uforudsigeligt, som mange tror. Her kan ovenstående graf være en god støtte. Markedet tilbyder et væld af information og investeringsmuligheder af varierende kvalitet og troværdighed – kunsten for os investorer er ikke at lade os påvirke for meget. Ofte er et vist mål af sund skepsis nyttig, så vi kan holde snuden i sporet, fokuseret på den vej vi har udstukket for os selv.

Nærværende artikels præsenterer et eksempel på en sådan vej, der kan være et godt udgangspunkt at følge. Med den måde kan du i det lange løb opnå ganske forudsigelige resultater. Du kan tilpasse forudsætningerne til din egen situation og få et mere nuanceret forhold til både det at investere og til dig selv som investor.

Det er naturligvis en forudsætning for ovenstående antagelser, at du konsekvent følger det system du har valgt. Konsistens er i mine øjne en undervurderet faktor her i livet, ikke mindst i investering.

1. I

1. I