Guides

At trade dobbelt-top og dobbelt-bund

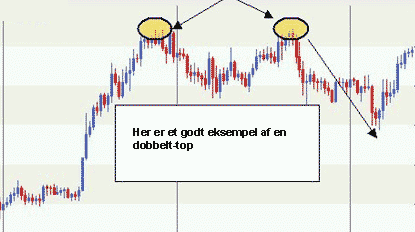

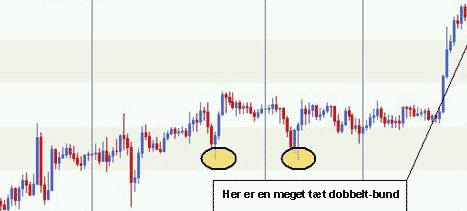

Intet andet mønster er mere hyppigt benyttet i trading end dobbelt-top og dobbelt-bund. Dette mønster optræder så ofte, at det kan bruges som bevis for, at prisbevægelser ikke er så tilfældige, som mange akademikere påstår. Priskurver udtrykker ganske enkelt tradernes psykologi. Hvis kurser virkelig var tilfældige, hvorfor vender de så ofte lige netop ved disse punkter?

| Få fart på dine investeringer med certifikater fra Vontobel Klik her |

Vi kigger nu på den svære opgave, der hedder at spotte vigtige dobbelt-bunde og dobbelt-toppe, og vi demonstrerer, hvordan Bollinger bånd kan hjælpe dig med at sætte passende stop loss ordrer, når du handler disse mønstre.

Reagér eller vent?

En god kritik af trading via tekniske mønstre er, at opsætninger og tegninger af teorierne altid ser indlysende ud, når man lærer det, men det er faktisk rigtig svært at praktisere det i realtid. Dobbelt-top og dobbelt-bund er ingen undtagelse. Selvom disse mønstre næsten forekommer hver eneste dag, er det en svær opgave at opdage og identificere disse trends og mønstre.

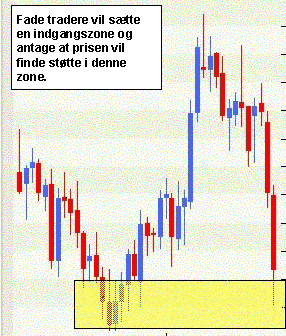

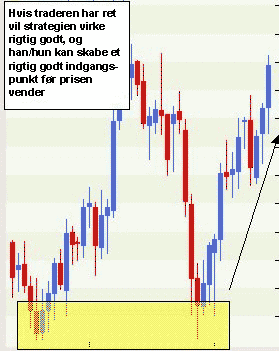

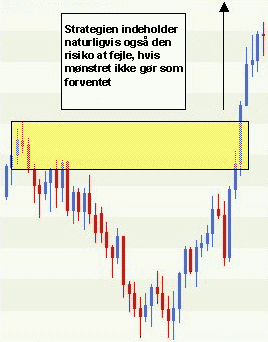

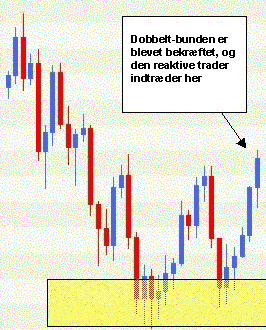

Der findes to løsninger til dette problem, og begge har deres fordele og ulemper. Tradere kan enten prøve at forudse disse trends og reagere med det samme eller vente på et bevis og derefter reagere på det. Hvilken tilgang du vælger er mest et spørgsmål om din personlighed, og hvad du har det bedst med. De som har en fade mentalitet (køber ved nedgang og sælger ved opgang) vil prøve at forudse trenden og indtræde før kursbevægelsen.

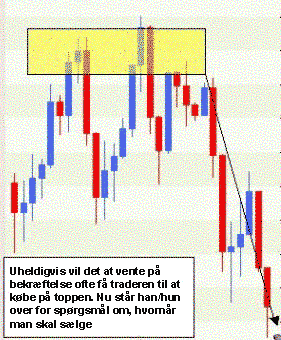

Reaktive tradere, der gerne vil se et bevis i mønstret, før de køber, har fordelen af at vide, at mønstret eksisterer, men der er også en ulempe: De skal betale værre priser og stå over for større tab, hvis mønstret fejler.

Det oplagte er ikke altid rigtigt

De fleste tradere er tilbøjelige til at sætte en stop loss ordre ved bunden af en dobbelt-bund eller toppen af en dobbelt-top. Den traditionelle visdom siger, at så snart et mønster er brudt, skal traderen slippe ud. Men den traditionelle visdom tager ofte fejl.

Det virker måske logisk at forlade handlen hurtigt, men markedet er sjældent så ligetil. Mange private tradere spiller ofte på dobbelt-toppe og dobbelt-bunde velvidende om, at institutionelle tradere elsker at udnytte de private traderes adfærd om at forlade tidligt, hvilket presser de svage ud af handlen, før kursen skifter retning.

| Få fart på dine investeringer med certifikater fra Vontobel Klik her |

Hvad er stop loss ordrer til for?

De fleste tradere laver fejlen af at bruge stop-loss ordrer for at kontrollere risiko. Men risikokontrol i trading bør foretages igennem passende positionsstørrelser og ikke stop-loss ordrer. Den generelle tommelfingerregel er aldrig at risikere mere end 2% af sin kapital pr. handel. Det betyder ofte åndssvagt små handler for mindre tradere.

Heldigvis tillader mange dealere fleksible partistørrelser under valutahandel FX, så 2%-reglen nemt er mulig at overkomme for mindre tradere. Alligevel insisterer mange tradere på at bruge tætte stop loss ordrer på svært lånefinansierede positioner. Det er faktisk meget almindeligt for en trader at lave 10 fejlende handler i træk med disse tætte stop-loss-metoder. Så vi kan faktisk sige i valutahandel, at ineffektive stop loss ordrer måske øger risikoen i stedet for at kontrollere den.

Implementering af den sande funktion af stop-loss ordren

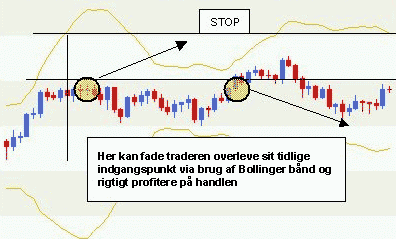

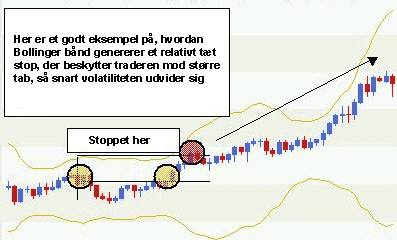

En teknik ved brug af Bollinger bånd kan hjælpe tradere med at sætte passende stop-loss ordrer. Fordi Bollinger bånd integrerer volatilitet ved at benytte standardafvigelse i deres udregninger, kan de meget præcist forudsige de kursniveauer, hvorved tradere skal forlade deres handler.

Metoden af at bruge Bollinger bånd til dobbelt-top og dobbelt-bund er ret simpel.

- Isolér punktet af den første top eller bund, og overlæg Bollinger bånd med fire standardafvigelsesparametre.

- Tegn en linje fra første top eller bund til Bollinger båndet. Der hvor de skærer skal være dit stop.

Ved første øjekast kan fire standardafvigelser virke som et ekstremt valg. To standardafvigelser dækker trods alt 95% af mulige scenarier i et normalfordelt datasæt. Dog ved alle dem, som har handlet i de finansielle markeder, at prisbevægelser aldrig er normale. Klassiske statistiske antagelser er ikke særlig brugbare for tradere. Derfor er det et must at sætte brede standardafvigelser.

De fire standardafvigelser dækker mere end 99% af alle sandsynligheder og sætter derfor et mere passende skæringspunkt. De sætter også stop loss, der hverken er for tætte eller for brede. Se her hvordan de virker:

Tag et kig på næste eksempel, som er mere vigtigt. I den følgende graf er handlen tydeligvis forkert, men bliver stoppet før bevægelsen laver en alvorlig skade på traderens konto.

Konklusion

Det kloge ved Bollinger bånd er tilpasningsevnen. Ved konstant at integrere volatilitet tilpasses de hurtigt rytmen af markedet. Passende brug af stop loss ordrer når man handler dobbelt-top og dobbelt-bund gør handler meget mere effektive.