Guides

Investering i aktier [2022] – stor guide til aktiehandel!

Ville du ikke bare elske at eje en virksomhed uden nogensinde at skulle møde op på arbejde? Forestil dig, at du kunne læne dig tilbage og se din virksomhed vokse og modtage dit udbytte, imens pengene ruller ind! Denne situation lyder måske som fantasidrøm, men den er tættere på virkeligheden, end du lige umiddelbart tror.

Som du måske allerede har gættet, taler vi om at eje aktier. Denne vidunderlige kategori af finansielle instrumenter er uden tvivl et af de bedste værktøjer, der er bygget til at skabe rigdom og velstand. Aktier er som regel grundstenen i alle investeringsporteføljer. Når du skal begynde på din vej til økonomisk frihed, bliver du nødt til at have en forståelse for aktier, og hvordan de bliver handlet på aktiemarkedet.

Igennem de seneste årtier er den gennemsnitlige persons interesse for aktiemarkedet steget eksponentielt. Hvad der engang var et legetøj for de rige er nu blevet en meget populær kilde til velstand, som alle kan benytte sig af. Efterspørgslen lagt sammen med udviklingen af handelsteknologi har åbnet markederne op, så næsten alle i dag kan eje aktier.

| Find de bedste ETF'er og invester snusfornuftigt. Hent vores gratis E-bog. Download e-bog |

Det er populært at investere i aktier, men desværre er det meget få almindelige mennesker, der har sat sig grundlæggende ind i, hvad det det vil sige. Meget læring omkring investering i aktier er skabt igennem samtaler med venner og bekendte, som heller ikke aner, hvad de snakker om. Du har måske allerede hørt folk sige noget som, ”Thomas’ fætter tjente kassen på aktien ABC, og nu har han fået et nyt godt tip…” eller ”Pas på med aktier – du kan tabe alt på få dage!”. Så mange af disse misforståelser er baseret på bliv-rig-hurtigt mentaliteten, hvilket var specielt frembrusende under det fantastiske Dot-Com marked i de sene 90’ere. Folk troede, at aktier var det magiske svar til hurtig rigdom uden nogen form for risiko. Den senere komne Dot-Com boble beviste, at det ikke var tilfældet. Aktier kan skabe massive mængder velstand, men det er ikke uden risiko. Den eneste løsning til dette er uddannelse og læring. Nøglen til at beskytte dig selv på aktiemarkedet er at forstå, hvor du lægger dine penge.

Det er af denne grund, at vi har skabt dette guide: For at give dig fundamentet til at kunne tage investeringsbeslutninger selv. Vi starter med at forklare, hvad en aktie er, samt de forskellige typer af aktier, og så vil vi tale om, hvordan de handles, hvad grunden til kursændringer er, hvordan du køber aktier mm.

Hvad du skal vide om aktier: Hvad er aktier?

Definitionen af en aktie

En aktie er helt enkelt en del af ejerskabet i en virksomhed. Aktier repræsenterer et krav på virksomhedens aktiver og indtjening. Når du køber flere aktier, bliver din del af ejerskabet større.

At være en ejer

At eje en virksomheds aktie betyder, at du er en af de mange aktionærer af en virksomhed, og derfor har du krav (som regel meget lille krav) på alt, hvad virksomheden ejer. Ja, det betyder altså, at du sådan set ejer en meget lille del af hvert møbel, mærke eller kontrakt af virksomheden. Som ejer er du berettiget til din del af virksomhedens indtjening såvel som stemmeret tillagt aktien.

En aktie er repræsenteret via et aktiecertifikat. Det er et smart lille stykke papir, der beviser dit ejerskab. På grund af nutidens computere, kommer du sådan set ikke til at se dette papir, fordi din mægler gemmer disse rapporter elektronisk. Grunden til det er for at gøre aktierne nemmere at handle. Før i tiden når en person gerne ville sælge sine aktier, skulle personen fysisk medbringe aktiecertifikatet til sin mægler. Nu kan handel ske via et klik eller en opringning, hvilket gør livet nemmere for alle.

At være en aktionær i en børsnoteret virksomhed er ikke ensbetydende med, at du har noget at skulle have sagt i den daglige drift af forretningen. I stedet har du én stemme pr. aktie til at vælge, hvem der skal sidde i bestyrelsen. For eksempel kan du ikke bare ringe til virksomhedens direktør og fortælle ham/hende, hvordan du mener, at virksomhedens skal drives. Og det betyder heller ikke, at du som Coca-Cola aktionær bare kan vade ind på fabrikken at tage en gratis kasse cola.

Det er meningen, at ledelsen i virksomheden skal få værdien til at stige for aktionærerne. Hvis det ikke sker, kan aktionærerne (i teorien) stemme for at få ledelsen fjernet. I realiteten vil individuelle investorer som du og jeg ikke eje nok aktier til at have en materiel indflydelse på virksomheden. Det er sådan set de store drenge som store institutionelle investorer og millardiværksættere, der tager de vigtige beslutninger.

Det betyder ikke så meget for almindelige aktionærer ikke at kunne lede virksomheden. Idéen er jo netop, at du ikke behøver arbejde for at tjene penge, ikke? Vigtigheden af at være en aktionær er, at du er berettiget til en portion af virksomhedens profitter og har krav på aktiver. Profitter betales nogle gange ud som udbytte. Jo flere aktier du ejer, jo større portion af profitterne modtager du. Dit krav på virksomhedens aktiver er kun relevant, hvis virksomheden går konkurs. Hvis en likvidation skulle ske, vil du modtage, hvad der er tilbage, når alle kreditorer er betalt.

En anden ekstremt vigtig funktion af en aktie er dens begrænsede hæftelse, hvilket betyder, at du som aktionær ikke er personligt hæftet til virksomhedens gæld, hvis virksomheden ikke kan betale den. Selv hvis en virksomhed, vis aktie du ejer, går fallit, vil du aldrig miste dine private værdier.

Gæld vs egenkapital

Hvorfor udsteder en virksomhed aktier? Hvorfor skulle stifterne af virksomheden dele profitterne med tusindvis af andre mennesker, når de kunne beholde dem selv? Grunden til det er, at på et eller andet tidspunkt skal hver eneste virksomhed skaffe penge. For at gøre dette skal virksomheder enten låne pengene fra nogen eller indsamle dem ved at sælge dele af virksomheden, hvilket betyder at udstede aktier. En virksomhed kan låne ved at tage en lån fra en bank eller udstede obligationer. Begge metoder falder ind under gældsfinansiering. På den anden side er udstedelse af aktier kaldet egenkapitalsfinansiering. Udstedelse af aktier er fordelagtigt for virksomheden, fordi det ikke kræver, at virksomhedens skal tilbagebetale pengene eller betale renter hen af vejen. Alt hvad aktionærerne får gengældt, er håbet om at deres aktier en dag vil være mere værd, end hvad de gav for dem. Det første salg at en aktie på børsen fra en privat virksomhed hedder IPO (initial public offering/børsintroduktion).

Det er vigtigt, at du forstår forskellen mellem en virksomheds finansiering igennem gæld og finansiering igennem egenkapital. Når du køber et gældsinstrument såsom en obligation, er du garanteret for at få dine penge tilbage (hovedstolen) sammen med lovede renter. Dette er ikke tilfældet med investering i aktier. Ved at blive ejer, påtager du dig også risikoen for, at virksomheden ikke får succes. Som ejer er dit krav på aktiverne mindre end kreditorernes. Det betyder, at hvis virksomheden går konkurs og skal likvideres, vil du som aktionær ikke få nogen penge, før banken og obligationsejerne er blevet betalt; dette kaldes absolut prioritet. Aktionærer kan tjene mange penge, hvis en virksomhed er succesfuld, men de kan også tabe hele deres investering, hvis virksomheden ikke er.

Risiko

Det skal gøres klart, at der ikke er nogen garantier, når vi taler om individuelle aktier. Nogle virksomheder betaler udbytte, men mange andre gør ikke. Og der er ikke noget krav på at udbetale udbytte selv for de virksomheder, der traditionelt har udbetalt dem. Uden udbytte kan en investor kun tjene penge på en aktie, hvis aktieværdien stiger på markedet.

Selvom risikoerne måske kun lyder negative, er der også en lys side. Ved at påtage sig større risiko, er der også større chance for større gevinst på din investering. Dette er grunden til, at aktier historisk set har overgået andre investeringer såsom obligationer og opsparingskonti. I det lange løb har investering i aktier historisk skabt et gennemsnitligt afkast på omkring 10-12% årligt.

| Find de mest lovende aktieraketter for 2025. Hent vores gratis E-bog. Download e-bog |

Hvad du skal vide om aktier: Forskellige typer aktier

Der er to typer af aktier: Ordinær aktie og præferenceaktie.

Ordinær aktie

Når folk taler om aktier, refererer de som regel til denne type. Størstedelen af udstedelsen af aktier er også af denne form. Vi snakkede sådan set om funktioner af ordinære aktier i forrige sektion. Ordinære aktier repræsenterer ejerskab i en virksomhed og krav på en del af profitten. Investorer får én stemme pr. aktie for at vælge bestyrelsesmedlemmer, der overser de store beslutninger hos ledelsen.

I det lange løb har ordinære aktier vist højere afkast end næsten alle andre instrumenter. Dette højere afkast kommer dog til en pris, da ordinære aktier også indebærer størstedelen af risikoen. Hvis en virksomhed går konkurs og skal likvideres, vil de ordinære aktionærer ikke modtage penge før kreditorerne, obligationsejerne og præferenceaktionærerne er betalt.

Præferenceaktie

Præferenceaktier repræsenterer en grad af ejerskab i en virksomhed men har som regel ikke samme stemmeret (dette varierer afhængigt af virksomheden). Med præferenceaktier er investorer som regel garanteret med et fast udbytte for evigt. Dette adskiller sig fra ordinære aktier, som har variabel udbytte, der aldrig er garanteret. En anden fordel er, at hvis virksomheden skal likvideres, bliver præferenceaktionærerne betalt før de ordinære aktionærer (men stadig efter kreditorerne). Præferenceaktier kan også være opsigelige, hvilket betyder, at virksomheden har muligheden for at købe præferenceaktierne tilbage fra præferenceaktionærerne til hvilken som helst tid af hvilken som helst grund (som regel til en overkurs).

Nogen ser præferenceaktier som at være mere som gæld end egenkapital. En gode måde at se disse på er, at tænke på dem som værende imellem aktier og obligationer.

Forskellige klasser af aktier

Ordinære aktier og præferenceaktier er to hovedtyper af aktier, men det er også muligt for virksomheder at modificere forskellige klasser af aktier, som de vil. Den mest almindelige grund er, hvis virksomheden vil have, at stemmemagten skal være inden for en bestemt gruppe. Derfor er forskellige klasser af aktier givet forskellige stemmerette. For eksempel kunne én klasse af aktier blive holdt af en selekteret gruppe, som har fået 10 stemmer pr. aktie, og en anden gruppe, der indeholder størstedelen af investorer kun er givet én stemme pr. aktie.

Når der er mere end én klasse af aktier, er klasserne traditionelt delt op i A-aktier og B-aktier. Mærsk har to klasser af aktier. Disse forskellige former er repræsenteret ved at placere bogstavet efter aktiesymbolet som her: MAERSK-A og MAERSK-B

Hvad du skal vide om aktier: Hvordan aktier handles

De fleste aktier bliver handlet på børser, som er steder, hvor købere og sælgere mødes og beslutter priser/kurser. Nogle børser er fysiske steder, hvor transaktionerne foregår på et handelsgulv. Du har sikkert set billeder af et handelsgulv, hvor handlende har deres arme i luften samtidig med, at de råber og signalerer til hinanden. Den anden type børs er virtuel, som er skabt af computere, hvor handel foregår elektronisk.

Meningen med et aktiemarked er at fremme udvekslingen af værdipapirer mellem købere og sælgere, hvilket reducerer risikoen ved investering. Prøv bare at forestil dig, hvor svært det ville være at sælge aktier, hvis du blev nødt til at rende rundt i nabolaget for at finde en køber.

Før vi går videre, bør vi adskille de markeder, der hedder primært marked og sekundært marked. Det primære markedet er hvor værdipapirer bliver lavet, hvor det sekundære marked, er det marked hvor investorer handler med allerede udstedte værdipapirer. Det sekundære marked er det, der bliver talt om, når der bliver nævnt aktiemarked. Det er vigtigt at forstå at handel med en virksomheds aktie ikke direkte involverer den pågældende virksomhed.

The New York Stock Exchange

Den mest prestigefyldte børs i verden er New York Stock Exchange (NYSE). ”Big Board” blev skabt for over 200 år siden i 1792.

NYSE er den første børs, hvor meget af handlen foregår ansigt til ansigt på et handelsgulv. Det hedder også en ”listed exchange”. Ordrer kommer ind igennem børsmæglerselskaber, som er medlemmer af børsen, som flyder ned til mæglerne på handelsgulvet, der går hen til det specifikke sted på gulvet, hvor aktien handles. Ved denne lokalitet (kendt som handelsstation) er der en person kendt som specialist, hvis job går ud på at matche købere og sælgere. Kurser bestemmes ved at bruge en auktionsmetode: Den nuværende kurs er den højeste, enhver køber er villig til at betale og den laveste enhver sælger er villig til at sælge til. Så snart en handel laves, bliver detaljerne sendt tilbage til børsmæglerselskabet, som giver besked videre til investoren, der placerede ordren. Selvom der er menneskelig kontakt i denne proces, skal du ikke tro at NYSE stadig er i stenalderen: Computere spiller en kæmpe rolle i processen.

| Find de bedste ETF'er og invester snusfornuftigt. Hent vores gratis E-bog. Download e-bog |

Nasdaq

Den anden type børs er den virtuelle type, der hedder over-the-counter (OTC) markedet, hvor Nasdaq er den mest populære. Disse markeder har ikke en central lokalitet. Handel foregår igennem en computer og telekommunikation mellem dealere. Engang var det sådan, at de største virksomheder kun var listet på NYSE, imens alle andre mindre aktier blev handlet på andre børser. Det teknologiske brag i 90’erne ændrede på alt dette. Nu er Nasdaq hjemmet for mange store teknologiske virksomheder såsom Microsoft, Cisco, Intel, Dell og Oracle. Det har resulteret i at Nasdaq er blevet en seriøs konkurrent til NYSE.

På Nasdaq foregår mæglere som ”market makers” for adskillige aktier. En market maker leverer løbende bud- og udbudspriser inden for en foreskreven spredningsprocent, som er designet for at skabe markedet. De matcher måske købere og sælger direkte, men de har som regel et bibeholdt ”lager” af aktier for at møde investorernes efterspørgsel.

Nasdaq OMX København

Nasdaq OMX København (Københavns Fondsbørs) er Danmarks største officielle børs.

C25-indekset indeholder de 25 mest handlede aktier på Københavns Fondsbørs. D. 1. februar 2013 mistede C20-indekset sin status som det ledende aktieindeks i Danmark, og i stedet kom OMXC20 CAP som det ledende indeks. Grunden til dette var, at giganten Novo Nordisk var steget så meget i værdi og efterhånden vægtede 45% i C20-indekset. C20 CAP-indekset har eksisteret siden november 2011, og i modsætning til C20 kan ingen aktie vægte mere end 20%. Hvis en aktie når denne grænse, sættes den tilbage til en vægtning på 15%. Senere er indekset blevet ændret til C25-indekset for at kunne omfatte 25 aktier.

Andre børser

Der er mange aktiebørser lokaliseret i sådan ca. hvert eneste land over hele verden. Amerikanske markeder er utvivlsomt de største, men de repræsenterer kun en meget lille del af totale investeringer rundt omkring kloden. De andre to kernefinanssteder er London, hjemmet for London Stock Exchange, og Hong Kong som er hjemmet for Hong Kong Stock Exchange.

Hvad du skal vide om aktier: Hvad er grunden til kursændringer?

En akties pris hedder aktiekursen som er prisen for én aktie.

Aktiekurser ændrer sig hver dag som et resultat af markedskræfter. Altså aktiekurser bliver skabt af forholdet mellem udbud og efterspørgsel. Hvis flere mennesker vil købe en aktie (efterspørgsel), end dem der vil sælge (udbud), så vil kursen gå op. Hvis omvendt ville kursen gå ned.

At forstå udbud og efterspørgsel er nemt. Det er straks svære at begribe, hvad der får folk til at lide en speciel aktie og ikke lide en anden. Dette koger ned til at finde ud af, hvilke nyheder der er positive for en virksomhed, og hvilke der er negative. Der findes mange svar til dette problem, og sådan ca. hver eneste investor, du spørger, har sine egne idéer og strategier.

Når det så er sagt, er princippet i teorien, at kursbevægelserne hos en aktie indikerer, hvad investorer føler en virksomheden er værd. Du må ikke ligestille en virksomheds værdi med dens aktiekurs. Værdien af en virksomhed er dens markedsværdi, hvilket er aktiekursen ganget med antallet af udestående aktier. For eksempel er en virksomhed, der sælges for 100 kr./aktie og har 1 million udestående aktier mindre værd end en virksomhed, der handles for 100 kr. aktien og har 5 millioner udestående aktier. For at gøre tingene lidt mere komplicerede reflekterer aktiekursen ikke kun virksomhedens nuværende værdi, men den reflekterer også den vækst, som investorer forventer i fremtiden.

Den vigtigste faktor der påvirker værdien af en virksomhed er dens indtjening. Indtjening er den profit, som virksomheden skaber, og i det lange løb er der ingen virksomhed, som kan overleve uden indtjening. Det giver selvfølgelig mening, hvis du tænker over det. Hvis en virksomhed aldrig tjener penge, vil den ikke kunne fortsætte med at drive forretningen. Børsnoterede selskaber er påkrævet at skulle rapportere deres indtjening fire gange om året (hvert kvartal). Grunden bag dette er, at analytikere baserer deres fremtidige værdi af en virksomhed på deres indtjeningsudsigt. Hvis en virksomheds resultater overrasker (bedre end forventet), vil kursen stige. Hvis en virksomheds resultater skuffer (værre end forventet), vil kursen falde.

Selvfølgelig er det ikke kun indtjening, der kan ændre følelserne omkring en aktie. Det ville være en simpel verden, hvis det var tilfældet! Igennem Dot-Com boblen steg tusindvis af internetvirksomheder for eksempel til markedsværdier i milliardklassen uden nogensinde at skabe bare den mindste profit. Som vi alle ved, var disse værdiansættelser helt forkerte, og de fleste internetselskaber så deres værdi falde til fraktioner af deres højdepunkt. Faktum er, at kurserne ikke kun bevægede sig så hurtigt på grund af indtjeningerne. Investorer har udviklet hundredevis af variabler, ratios, værdier og indikatorer for selskaber. Du har måske allerede hørt om price/earnings værdien, imens der også er andre ekstremt komplicerede og obskure indikatorer med navne som Chaikin oscillator.

Så hvorfor bevæger aktiekurser sig? Det bedste svar er, at ingen med sikkerhed ved det. Nogen tror, at det ikke er muligt at forudse, hvordan aktiekurser vil ændre sig, imens andre tror ved at tegne grafer og kigge på tidligere prisbevægelser, at man kan fastlægge, hvornår man skal købe og sælge. Det eneste vi ved er, at aktier er omskiftelige og kan ændre en kurs ekstremt hurtigt.

Hvad du skal vide om aktier: At købe aktier

Du har nu lært, hvad en aktie er og en smule om principperne bag ved et aktiemarked, men hvordan skal din tilgang være til at købe aktier? Heldigvis bliver du ikke nødt til at gå ind i handelshelvedet for at råbe og skrige din ordre.

For at handle med aktier skal du for det første have penge på hånden at investere for. Jeg vil råde dig til at smide mindst 1000 kr. i hver virksomhed, du ønsker at investere i, da det bedst kan betale sig i forhold til det børsmæglergebyr, der hører med købet. Derefter skal du have oprettet en depotkonto, hvor dine aktiebeholdninger vil være, og hvor du kan se dine gevinster og tab. En depotkonto kan du få oprettet ved enten at ringe til din bank, oprette den på din netbank eller benytte dig af en anden ekstern bank såsom Nordnet eller Saxo Bank. Eksterne banker som de sidstnævnte tilbyder ofte lavere gebyrer end din egen bank, og der er som regel ikke årlige depotgebyrer, som ofte er tilfældet med din almindelige bank.

Der findes også handelsplatforme, der tillader dig at ”daytrade” med aktier. Disse platforme bliver udbudt af banker som Saxo Bank og E-trade. Vi har skrevet en guide til daytrading og kortsigtet handel, som du kan læse.

| Find de bedste ETF'er og invester snusfornuftigt. Hent vores gratis E-bog. Download e-bog |

Hvad du skal vide om aktier: Hvordan man læser en aktietabel

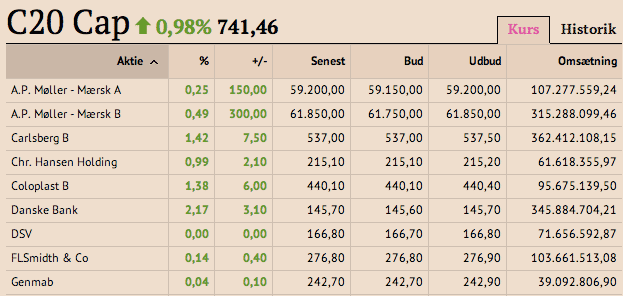

Enhver finansiel internetside som Børsen har aktietabeller, der ser ud som billedet nedenfor:

Kolonne 1 – Aktie: Dette er navnet på virksomheden/aktien.

Kolonne 2 – %: Dette er den procentvise ændring på den pågældende dag fra børsens åbningstid. Den danske børs har åbent fra 9:00-17:00.

Kolonne 3 – +/-: Dette er ændringen på den pågældende dag fra børsens åbningstid, bare i kroner af aktiens kurs.

Kolonne 4 – Senest: Denne kolonne viser de seneste kurser for aktierne.

Kolonne 5 og 6 – Bud/udbud: Viser det laveste og højeste bud på aktien.

Kolonne 7 – Omsætning: Viser det totale antal kroner, der er blevet udvekslet mellem aktionærer.

Noteringer på internettet

I nutidens teknologi er det supernemt at finde noteringer af aktier på internettet. Denne metoder er overlegen, da de fleste sider opdaterer igennem dagen og giver dig mere information, flere nyheder, research osv.

For at finde noteringer på aktier, kan du simpelt, som det er, indtaste aktien i søgeboksen på eksempelvis Google Finance, hvor du vil kunne få alle vigtige data.

Hvad du skal vide om aktier: Konklusion

Lad os opsummere, hvad vi har lært i denne guide:

- Aktier betyder ejerskab. Som ejer har du krav på aktiverne og indtjeningen såvel som stemmeret med dine aktier.

- Aktier er egenkapital, obligationer er gæld. Obligationsejere er garanteret for afkast af deres investering og har højere krav end aktionærer. Det er generelt derfor, aktier bliver set som mere risikofyldte investeringer og kræver en højere grad af afkast.

- Du kan tabe hele din investering med aktier. Men du kan også tjene rigtig mange penge, hvis du investerer i den rette virksomhed.

- De to hovedtyper er aktier er ordinære aktier og præferenceaktier. Det er også muligt for en virksomhed at lave andre klasser af aktier.

- Aktiemarkeder er steder, hvor købere og sælgere mødes for at handle. Børsen i Danmark hedder NASDAQ OMX København.

- Aktiekurser kan ændre sig i forhold til udbud og efterspørgsel. Der er mange faktorer, der influerer priser, hvor den vigtigste er virksomhedens indtjening.

- Der findes intet nøjagtigt svar på, hvorfor aktier bevæger sig, som de gør.

- For at købe aktier skal du bruge en depotkonto.

- Aktietabeller er ikke svære at tyde, så snart du ved, hvad de står for.

For at lære mere om, hvordan du bedst finder den rigtige aktie, kan du læse vores guide til valg af aktier.